每经记者 陈婷 每经编辑 刘雪梅

图片来源于网络,如有侵权,请联系删除

叮咚买菜的最新目标,是初步盈利。

北京时间11月15日晚间,叮咚买菜(NYSE:DDL)发布了截至2021年9月30号的第三季度(Q3)业绩报告。

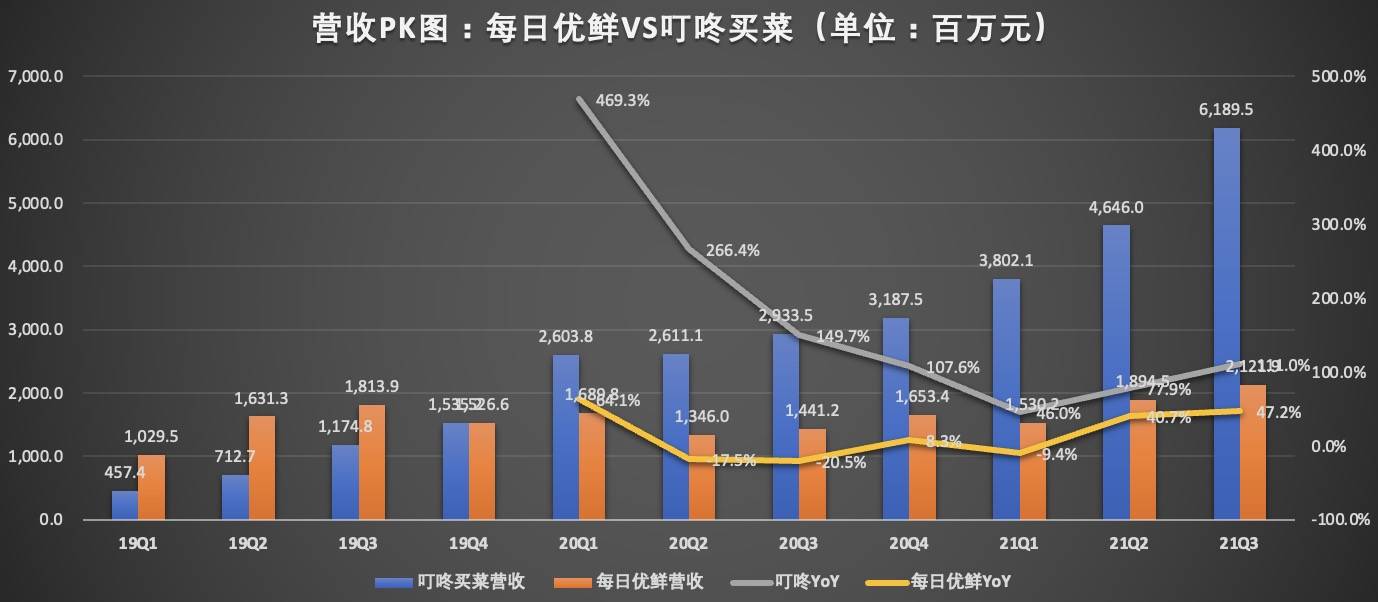

报告显示,叮咚买菜Q3营收为61.9亿元,相较去年第三季度同比增长111%;GMV为70.2亿元,同比增速高达107.7%。

与此同时,叮咚买菜的亏损依然在持续。第三季度,叮咚买菜净亏损为20.11亿元,上年同期的净亏损为8.29亿元。叮咚买菜方面表示,在Non-GAAP口径下,叮咚买菜该季度的亏损率环比缩窄了5.3个百分点。

叮咚买菜送货员 图片来源:IC photo-1332579999602704384

叮咚买菜首席战略官俞乐在电话会议上表示,上海,作为叮咚最先开始运营的城市,Q4将实现UE(单位经济效益)的盈亏平衡,并将在后续逐步带动整个长三角区域的UE转正。

截至第三季度末,叮咚买菜在全国37个城市拥有1375个前置仓,比之截至2020年9月30日的711个相比,一年时间内,前置仓的数量几近翻倍,进入的城市数量相比去年同期增加了185%。

在如今的规模下,叮咚买菜若想要达成全面的初步盈利,需要打赢一场攻坚战。

截至11月15日美股收盘,叮咚买菜收盘价29.23美元,小幅下跌1.08%,总市值69.00亿美元。

战略重点转向:效率第一,适当考虑规模

第三季度,叮咚买菜的对外口径已经开始发生了微妙变化。

叮咚买菜创始人兼CEO梁昌霖表示:“第三季度,我们主动调整了战略重点,使其为‘效率第一,适当考虑规模’。因此,我们迅速提高了效率,并大幅缩小了非公认会计原则净亏损幅度。我们相信,我们将在第四季度进一步大幅降低非公认会计原则的净亏损幅度。”

就在敲钟之时,叮咚买菜还在追求规模扩张。敲钟仪式之前,梁昌霖在接受包括《每日经济新闻》记者在内的媒体采访时表示:“叮咚买菜并不想成为一家“小而美”的公司,所以盈利并不是叮咚买菜目前的首要追求,下一步,公司还会进一步扩张,追求更大的规模。”

而在第二季度财报的电话会议上,梁昌霖也表示,今后将不断地扩区域,中国有16个城市群都是叮咚买菜未来计划扩展的区域。“我们相信通过区域扩展,我们会有非常大的增长空间。”

梁昌霖在本季度财报的电话会议上表示,据目前的效率优化情况,叮咚买菜的盈利情况将比IPO时预期的更加乐观。

梁昌霖还给出了叮咚买菜的增长方法论。

他认为,公司的整体增长要从“长x宽x高”三方面进行考量。其中,“长x宽”考验的是业务的复制能力;而“高”则是指既有城市的渗透率、用户下单频次及GMV贡献,这是实现高质量增长的基础,也是实现盈利的前提。

在“长x宽”上,截至今年Q3末,叮咚买菜在全国37个城市拥有1375个前置仓,进入的城市数量相比去年同期增加了185%。在“高”的维度上,长三角地区仍在提速,叮咚买菜方面认为,这表明在提高既有城市的渗透率上,还有深入的空间。

然而,前置仓的盈利并不是一件易事。

前置仓模式诞生之初,就饱受外界对其盈利能力的质疑,在每日优鲜已然选择多条腿走路的当下,叮咚买菜依然在前置仓模式上单线深耕。如若叮咚买菜真能在实现UE转正的基础上达成盈利,那么不仅可以提振市场信心,更可真正成为跑通前置仓模式的赛道“老大哥”。

2020年3月,面对生鲜电商在疫情期间获得大跨步发展的情况,盒马CEO侯毅却依然对前置仓模式表示了质疑。他认为,线上买菜的客单价将回归到50-60元;除非有特别强的供应链优势,否则毛利结构会回落;损耗率会回归常态;配送成本从趋势上看会涨而不是跌。

东北证券相关研报表示,前置仓模式由于履约成本高,需要足够单量及客单价才能实现单仓盈利。东北证券分析师选取了300平方米的标准前置仓进行分析,在客单价60元、单日订单量600-1400单的情况下,在不考虑产品从产地到达前置仓的运输成本的前提下,单笔订单的前置仓履约费用在10-13元/单左右。

经该分析师测算,在客单价60元,毛利率达到20%的情况下,单个前置仓的单量需达到1000单才能实现前端盈利。

按此推算,仅从单个前置仓的日单量来看,在大踏步扩张之前,叮咚买菜或许一度靠近前端盈利。

据媒体报道,疫情爆发前,叮咚买菜位于上海的某前置仓日单量是1000单左右,今年2月该前置仓日单量可以达到1900单,几近翻倍。另据媒体报道,叮咚买菜在今年2月在全国有约850家前置仓、日均达到85万单,计算可以得知,那时,叮咚买菜单个前置仓的日均订单已达到1000单。

拆解前置仓盈利难题 从长三角开始?

军人出身的梁昌霖,正带领着叮咚买菜拆解前置仓的盈利难题。截至目前来看,在第三季度的战略重点转向之后,叮咚买菜的盈利情况有一定改善。

俞乐称,和第二季度相比,叮咚买菜的UE(单位经济模型)在相对成熟的市场(比如上海以及长三角其他区域)有一定的优化。他还表示,战略调整后,UE优化更加显著,9月份上海区域的UE已经处于打平的上下。预计今年四季度,叮咚买菜会率先在上海实现UE打平,进而促使整个长三角地区逐步实现正向经营利润。

根据本季度财报电话会议披露的数据显示,叮咚买菜在成熟的长三角地区的GMV同比增速仍高达64.8%。

目前来看,长三角地区,尤其是上海,不但是叮咚买菜的出发地,也正成为其达成盈利的首个“试验场”。

百联咨询创始人庄帅曾向《每日经济新闻》记者表示,生鲜电商最终要想提高盈利能力,可以在毛利率、客单价、用户数和购买频率这四个方面持续努力。除客单价暂时没有公布外,种种迹象表明,在以上方面,叮咚买菜正不遗余力进行加码。

据了解,叮咚买菜还在8月份提出以商品力和供应链为核心的策略,来提升运营效率,实现高质量发展。

有着更高毛利率的自有品牌商品,成为了叮咚买菜如今加码的重点。叮咚买菜方面对记者表示,叮咚买菜的自有品牌自去年7月份上线以来发展迅猛,今年三季度叮咚的主要自有品牌在相关品类的GMV占比已达到27.0%,对比去年同期提升22.6个百分点。

“长期来看,我们将顺应用户需求,在更多品类开发更多高品质的自有品牌商品,全局来看,叮咚自有品牌占整体GMV的比例将从今年三季度的5.8%提升到30%左右。”叮咚买菜方面向记者表示。

此外,叮咚买菜正越来越多地走向田间地头进行直采。截至第三季度末,叮咚买菜生鲜产品的源头直采比例已提升至79.1%。在直采的基础之上,叮咚买菜还加大了对农业科学与深加工环节的投入,自建种养殖基地与加工厂。记者了解到,截至第三季度末,叮咚买菜已拥有10家自有生产加工工厂。三季度自有生产加工的GMV环比二季度增长85.8%。

电话会议披露的数据显示,叮咚买菜第三季度毛利率为18.2%,环比二季度提升3.6个百分点。毛利率提升的最主要驱动力是此前在供应链的长期投入所带来的效率提升,以及由此带来的商品力的持续提升。

在复购率上,第三季度,叮咚买菜月均下单用户数首次突破了1000万。整个第三季度的月均下单会员数量环比Q2增长26.5%,同时,数据显示,会员的下单频次提升至月均7.4次。

敲钟之日,梁昌霖将叮咚买菜的上市比喻为“小孩上学”,相当于一个里程碑。如今,摆在面前的盈利关,则更像是一场大考,决定着叮咚买菜今后的发展空间。

在第三季度财报中,俞乐表示,第四季度,叮咚买菜将继续专注于为高价值用户提供服务,提高非公认会计原则净亏损利润率,并逐年增长GMV。“我们将继续提高毛利率,同时进一步受益于我们在供应链上的长期投资,增加我们的自有品牌和内部商品的GMV贡献,并优化我们的产品组合。”

俞乐预测,就非公认会计原则净亏损幅度而言,期待第四季度将比第三季度实现更大的改善。“在我们的首站上海,我们期待UE将在下一季度实现盈亏平衡,推动长三角地区的UE在未来稳步变为积极。”

可见,叮咚买菜将在第四季度,交出盈利大考的初步成绩。这场攻坚战中,能被叮咚买菜视为武器的可能是一种“三合一”的能力,即效率、商品力和复购率,而归根结底,是一种精细化运营的能力。

封面图片来源:ICphoto

版权声明

本文仅代表作者观点,不代表B5编程立场。

本文系作者授权发表,未经许可,不得转载。