12月6日,由中国证券报主办的“双创融合 智启新程——2025科创投资大会”在安徽合肥举行。盛世投资CEO张洋在主题为“做好耐心资本,S基金陪伴创新企业穿越周期”的演讲中表示,当前行业呼吁耐心资本的背后,实质是受制于退出渠道不畅而形成的资本堰塞湖。他提出,破解投早、投小困局的关键,在于大力发展私募股权二级市场(S基金),为投资机构提供可预期的流动性,从而构建敢于投资、有序退出、良性循环的健康生态。

聚焦二手份额交易市场

张洋以数据举例,“十四五”期间,我国GDP、货币发行量、资产管理行业规模均实现了显著增长,但私募股权创投行业的管理规模增长却不尽如人意。他认为,问题的核心在于重募投、轻管退的行业惯性。

张洋表示,退出渠道的单一与拥堵,在现实中形成了巨大的堰塞湖,导致资本在前端投资时变得异常谨慎,甚至出现“投资债权化”等现象。这正是耐心资本难以形成的根本原因——没有确定的退出预期,资本就无法真正长期、耐心地陪伴企业成长。

面对行业困局,张洋认为,必须构建以S基金为核心的二手份额交易市场。他认为,“交易创造价值”,流动性的意义在于为资产提供定价和退出的可能性。

“投资人不怕暂时的账面亏损,怕的是资产卖不掉,完全丧失流动性。”张洋说,S基金的作用就是为行业提供“确定性之锚”,这种确定性并非保证盈利,而是保证在需要时能够以合理价格交易退出。活跃的S市场能够疏通存量资产的堰塞湖,引导价值发现,从而打通“投资-退出-再投资”的循环。只有这样,社会资本才敢于、乐于流向周期长、风险高的早期硬科技领域,真正成为耐心资本。

以多元化策略打造S基金生态

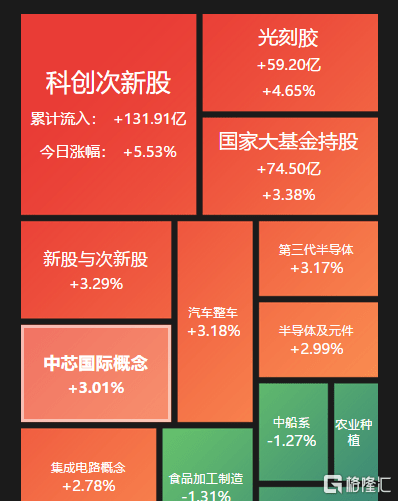

“2024年我国S交易规模突破一千亿元,同比大增46%,S交易逐渐成为行业的刚性需求。”张洋表示,S基金正成为陪伴科创企业穿越周期的有效利器。

不过,张洋坦言,当前中国S市场发展仍面临挑战,尤其大量国有资本背景的资产面临定价难、交易程序复杂等问题,导致只敢投、不敢卖,造成了资产沉淀。这恰恰需要专业S基金管理机构发挥作用。

作为国内领先的母基金管理机构,盛世投资管理超千亿元规模,覆盖400余家子基金。张洋介绍,目前,盛世投资构建了多元化的S基金策略:首先是以财务回报为目标的交易型S基金,通过主基金、专项基金等方式参与市场交易;其次是重点解决特定区域或机构流动性难题的功能型S基金,通过“存量资产托管”“增量换存量”等创新模式,设计复杂交易结构,盘活存量,引入活水。

张洋总结,盛世投资发力S基金的能力源于三大基因:母基金基因带来的全市场视野;直接投资基因确保精准的资产定价和价值发掘能力;投行基因则赋予其设计并执行复杂交易结构的能力。加之持续的实践积累和灵活的机制,使其能够有效应对各类资产盘活的挑战。

张洋表示,构建支持科技创新的资本生态,不仅需要前端的鼓励,更需后端流动性的支持。盛世投资愿通过推动行业流动性提升,为中国的创新竞争汇聚和激活更多耐心资本。

转载请注明:热点财经网 » 商业产业 » 张洋:以S基金为“耐心资本” 构建“确定性之锚”

版权声明

本文仅代表作者观点,不代表B5编程立场。

本文系作者授权发表,未经许可,不得转载。